NEWスタートアップ向け CxO AIエージェントをリリースCxO AIエージェント公開

見てみる

T2D3・SmartHR社の成長率を実現するために必要なコストをシミュレーションしてみた

目次

今回はビジネスアナリストのぽこしーさんから寄稿いただきました。TwitterやnoteでもSaaSや企業分析について発信されています。

===

前回の記事では、国内の上場SaaS企業のデータを用いて、売上とコスト(原価・販管費)の関係性をモデリングした。

今回はそのモデルを活用して、国内でT2D3を実現するためには、どのくらいのコスト・資金が必要なのかシミュレーションした。また、ユニコーン企業であるSmartHR社のARR成長率を再現するために必要なコストも試算してみた。

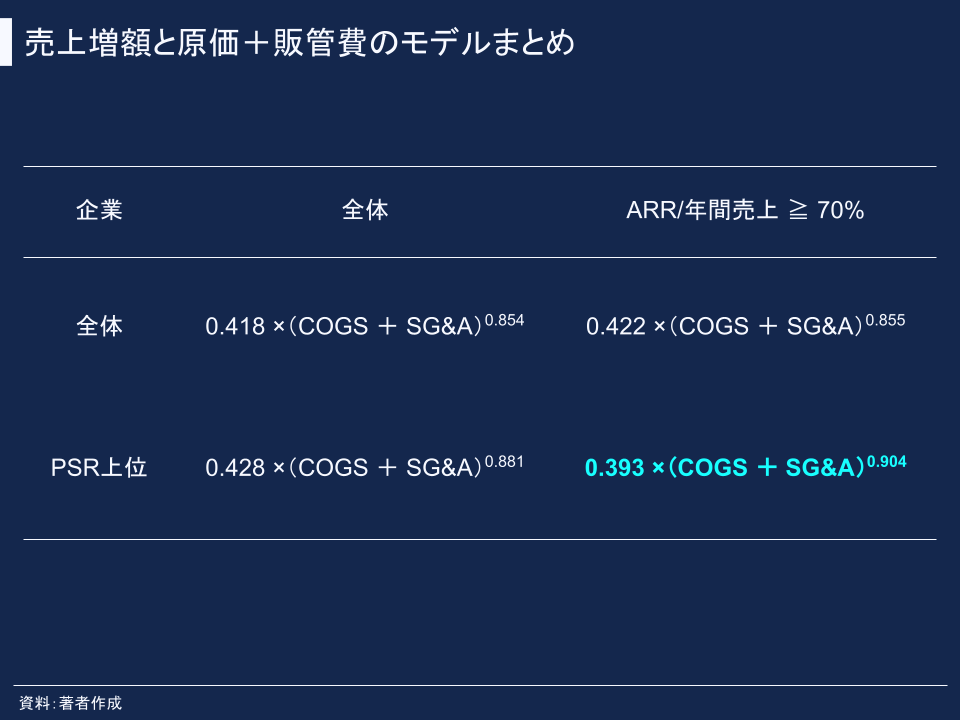

年間の売上増額と原価+販管費との関係式

前回の記事で算出した通り、①年間売上に占めるARRの割合、②PSRの2軸で分けた場合、売上増額と原価+販管費との関係式は、上記の通りとなった。

前回の記事で算出した通り、①年間売上に占めるARRの割合、②PSRの2軸で分けた場合、売上増額と原価+販管費との関係式は、上記の通りとなった。

今回は、①年間売上に占めるARRの割合 ≧ 70%、②PSR上位(平均値:13.6x 以上)の企業に絞って求めたモデルを使用する(表の右下)。このモデルはコストが大きくなると、他のモデルよりも効率良く、売上が増えることとなる。

準備:T2D3とSmartHR社のARRを売上へ変換する

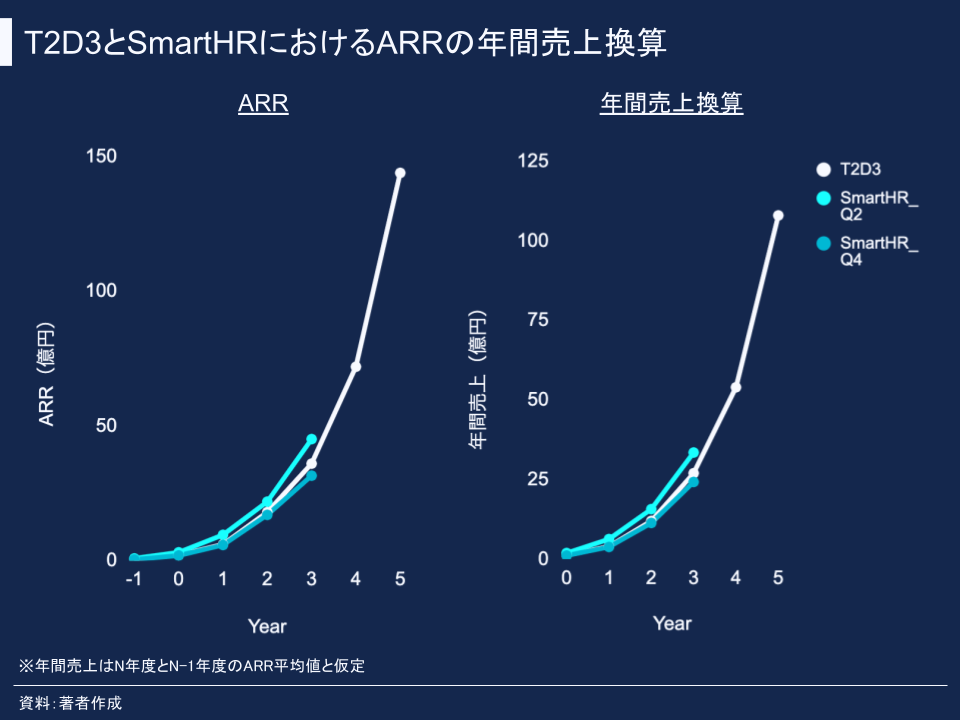

使用するモデルは売上が対象となっているが、T2D3とSmartHR社は売上ではなく、ARRを基準としているため、ARRを売上へ変換する必要がある。同社のARRは、こちらのグラフから推定し、Q2およびQ4を基準とした。

使用するモデルは売上が対象となっているが、T2D3とSmartHR社は売上ではなく、ARRを基準としているため、ARRを売上へ変換する必要がある。同社のARRは、こちらのグラフから推定し、Q2およびQ4を基準とした。

その年の年間売上は、N年度とN-1年度のARR平均値として計算した(例えば、T2D3のYear1時点の売上は4億円(=(2億円 + 6億円) ÷ 2)となる)。また、T2D3のYear-1時点(ARR2億円の前年)のARRは0.5億円と仮定した。

ARRから年間売上へ変換すると、上記右側のグラフの通りとなった。これらの数字とモデルを使って、コストシミュレーションを行っていく。

T2D3およびSmartHR社の成長を再現するために必要なコスト

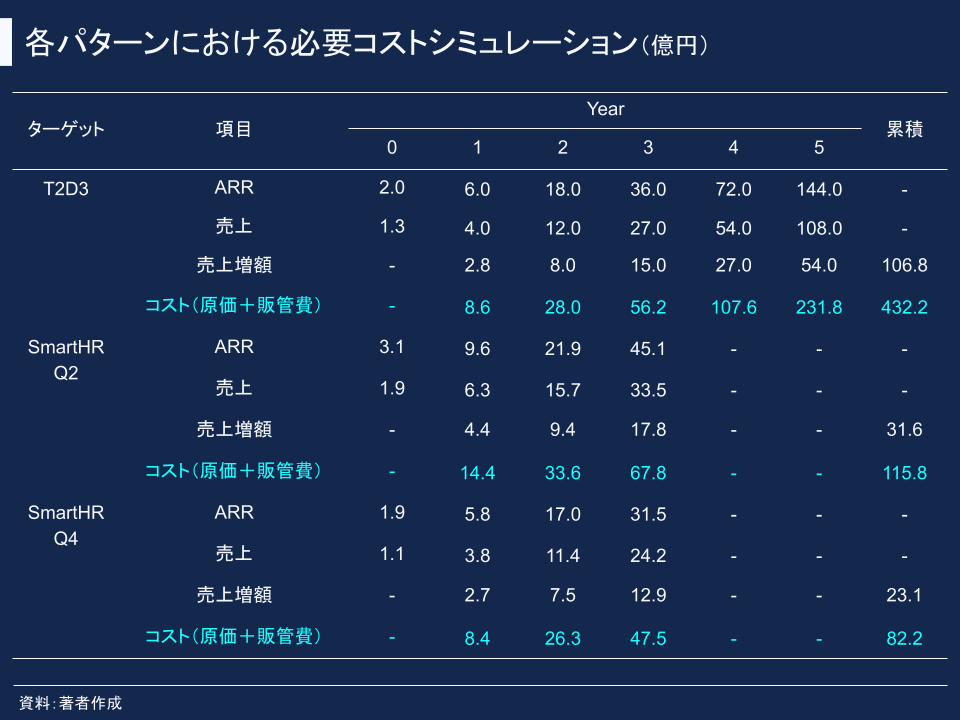

現状の国内SaaS市場で、T2D3を実現しようとした時に必要なコスト(原価+販管費)は、

現状の国内SaaS市場で、T2D3を実現しようとした時に必要なコスト(原価+販管費)は、

- ARR 2億円 → 6億円:8.6億円

- ARR 6億円 → 18億円:28.0億円

- ARR 18億円 → 36億円:56.2億円

- ARR 36億円 → 72億円:107.6億円

- ARR 72億円 → 144億円:231.8億円

になるとシミュレーションできた。

特に、Year5(ARR72億円 → 144億円)に必要なコスト(231.8億円)については、直近の年間コストが大きいSansan(154億円)、マネーフォワード(141億円)、サイボウズ(134億円)、freee(127億円)と比べてもかなり大きいことから、実現のハードルが非常に高いことがわかる。

ただし、これは現在上場しているSaaS企業のデータから求めたモデルを前提としているため、今後、国内SaaS市場の成長率が加速したり、新たな成長スキームが確立されるようなことが起きれば、今回試算したものよりも、小さなコストで実現できる可能性がある。

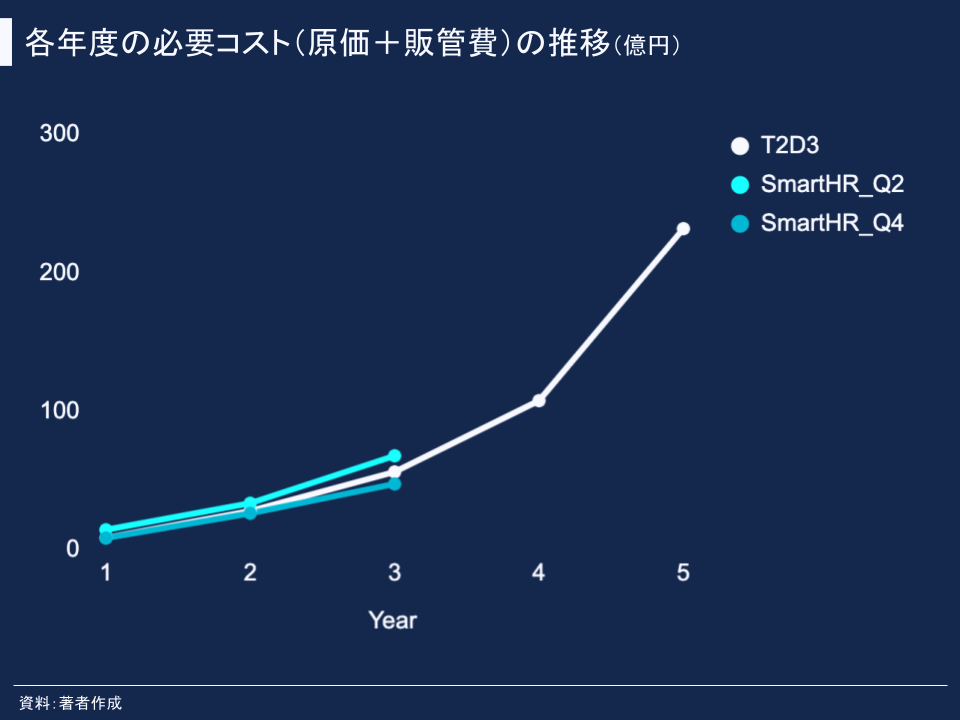

各年度に必要なコストをグラフにすると、以下の通りとなった。

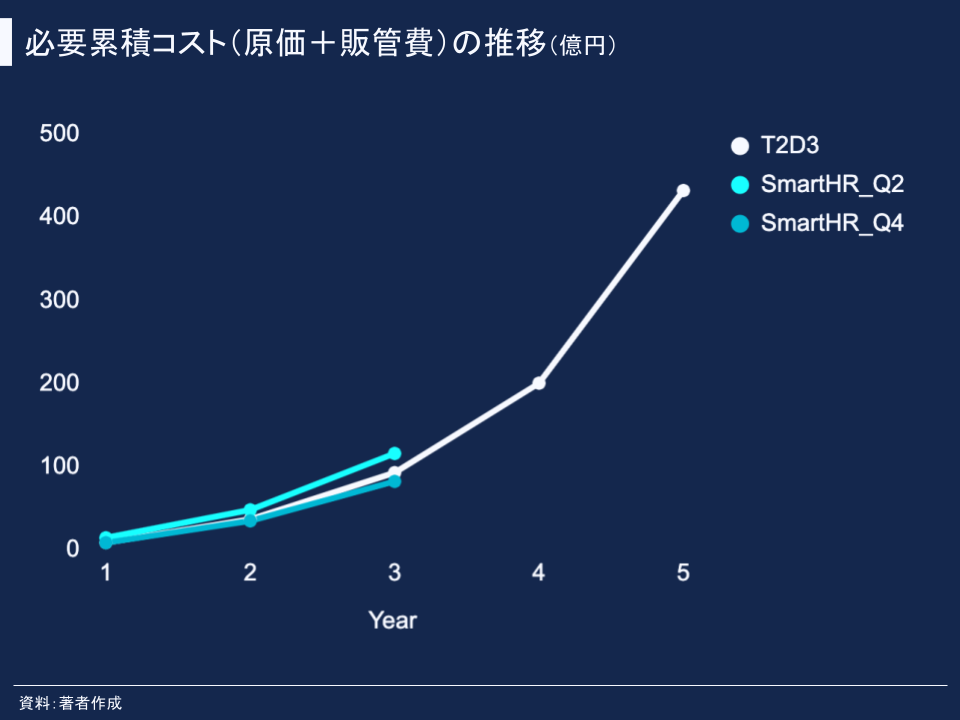

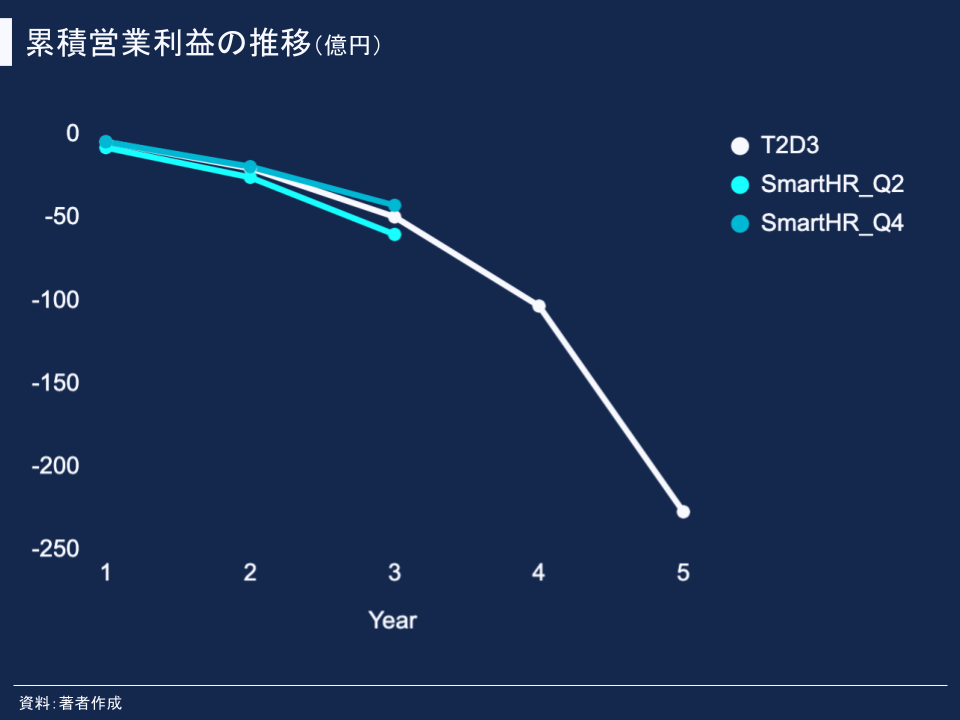

必要な累積コストシミュレーション

必要な累積コストを試算すると、T2D3では432.2億円、SmartHR社ではFY18.Q2〜FY21.Q2までに115.8億円、FY17.Q4〜FY20.Q4までに82.2億円のコスト(原価+販管費)が必要という結果となった。

必要な累積コストを試算すると、T2D3では432.2億円、SmartHR社ではFY18.Q2〜FY21.Q2までに115.8億円、FY17.Q4〜FY20.Q4までに82.2億円のコスト(原価+販管費)が必要という結果となった。

T2D3やSmartHR社のような高い成長率を実現するためには、このくらいの投資ができるのか、言い換えると、同じくらい資金調達できるかが重要となってくる。

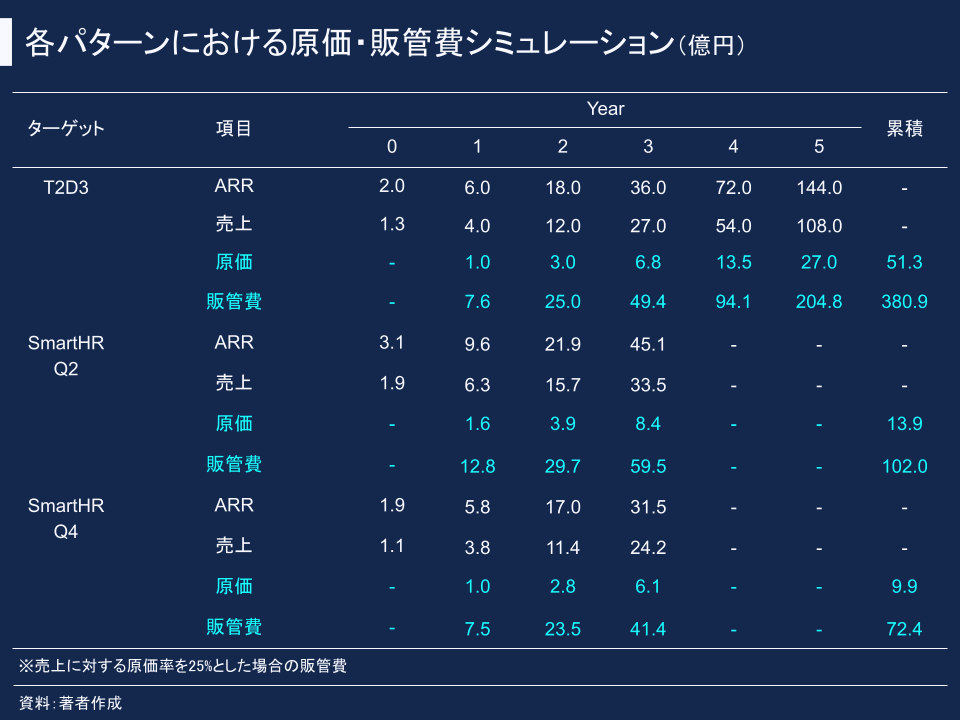

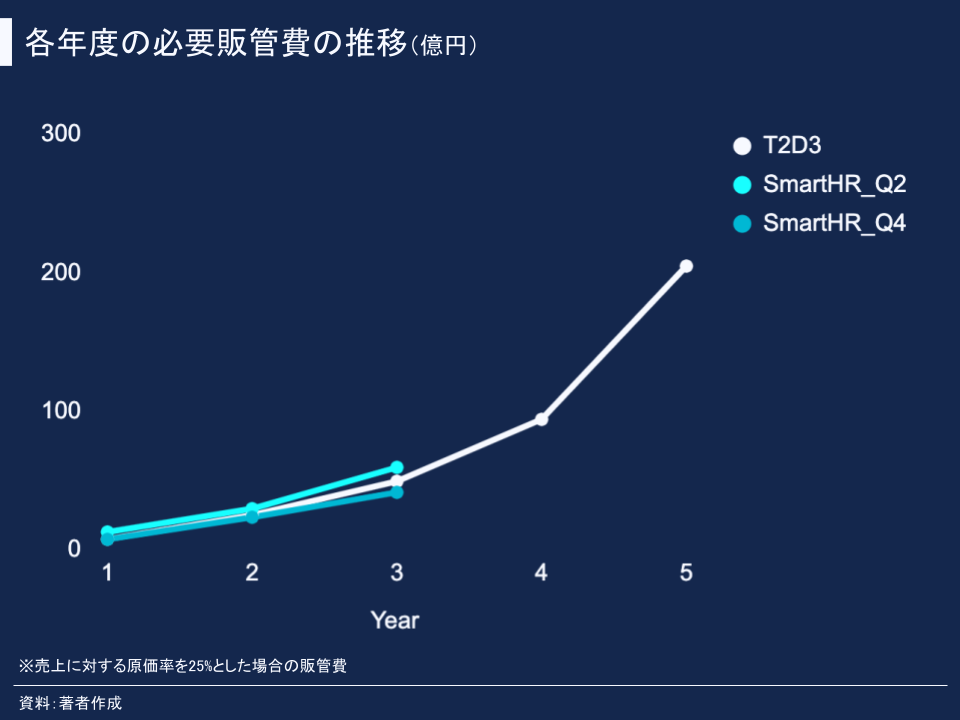

原価と販管費の内訳

ここまでに求めたコスト(原価+販管費)を、原価と販管費に分解して考えてみる。

ここまでに求めたコスト(原価+販管費)を、原価と販管費に分解して考えてみる。

分解する前提条件として、売上に対する原価率は25%とした。計算した原価を合計コストから差し引くことで、販管費を算出した。

この計算によると、原価:販管費=1:7〜8程度になり、PMF後の高成長を遂げるために必要な販管費の一つの目安となりそうだ。

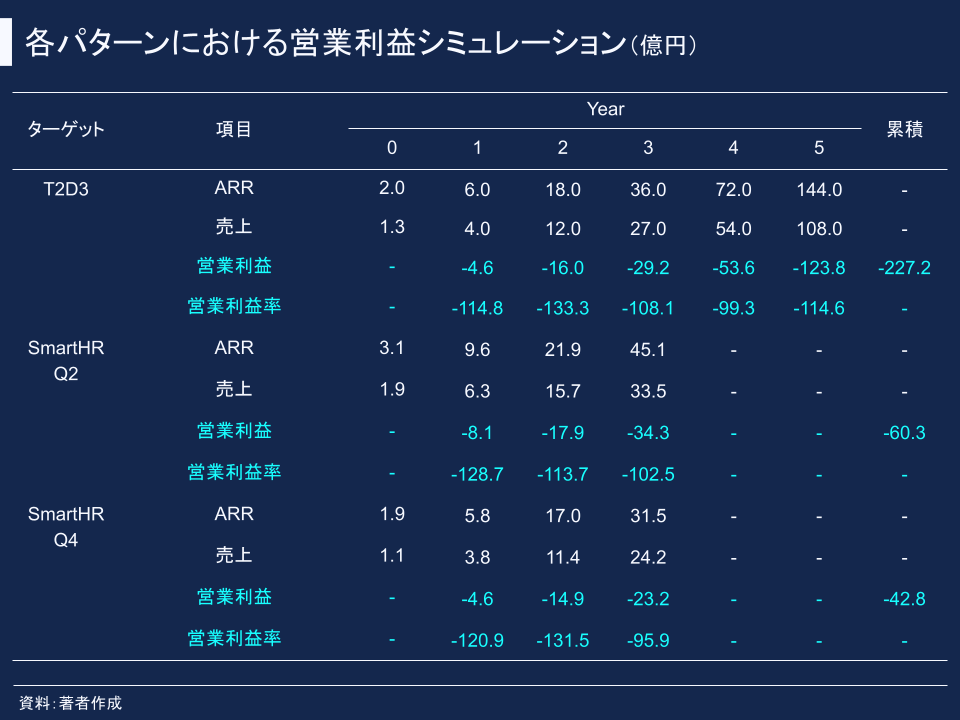

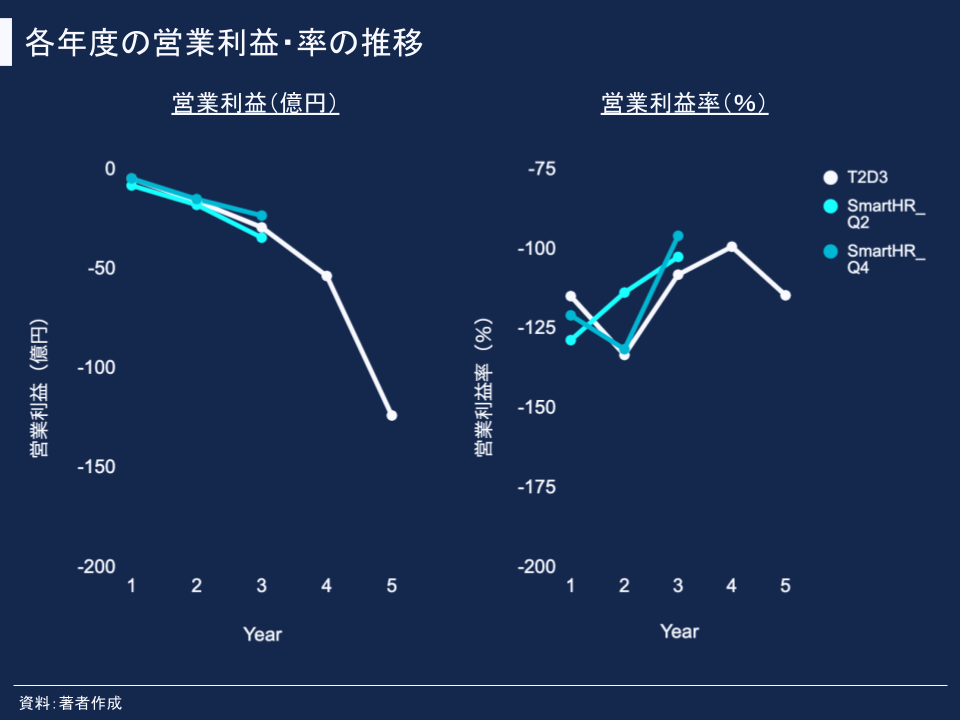

T2D3およびSmartHR社の成長を再現する営業利益(率)のシミュレーション

T2D3の営業利益シミュレーションでは、売上と同等、もしくは、それ以上の赤字を毎年出し続ける結果となった。つまり、T2D3を実現するためには、最低5年間は営業利益率-100%近くの赤字を出し続ける覚悟が必要になってくる。

T2D3の営業利益シミュレーションでは、売上と同等、もしくは、それ以上の赤字を毎年出し続ける結果となった。つまり、T2D3を実現するためには、最低5年間は営業利益率-100%近くの赤字を出し続ける覚悟が必要になってくる。

また、T2D3実現に必要な累積の営業損失は227.2億円となり、これは最低限必要な資金と考えられる。T2D3に因んだ呼び方をするならば、コストは「T1D3(1年目の営業損失約5億円を基準として、Triple(15億円)→Double(30億円)→Double(60億円)→Double(120億円))」の230億円が必要、ということになる。

今年、SmartHR社は約156億円の資金調達(シリーズD)を実施し、累計調達額が約238億円となった。シミュレーションの結果からも、T2D3を射程圏に捉えた資金調達と言えそうだ。

尚、各年度の営業利益(率)と累積営業利益の推移は以下の通りとなる。

おまけ:異なるSaaS事業へ投資配分した時のコストパフォーマンス比較

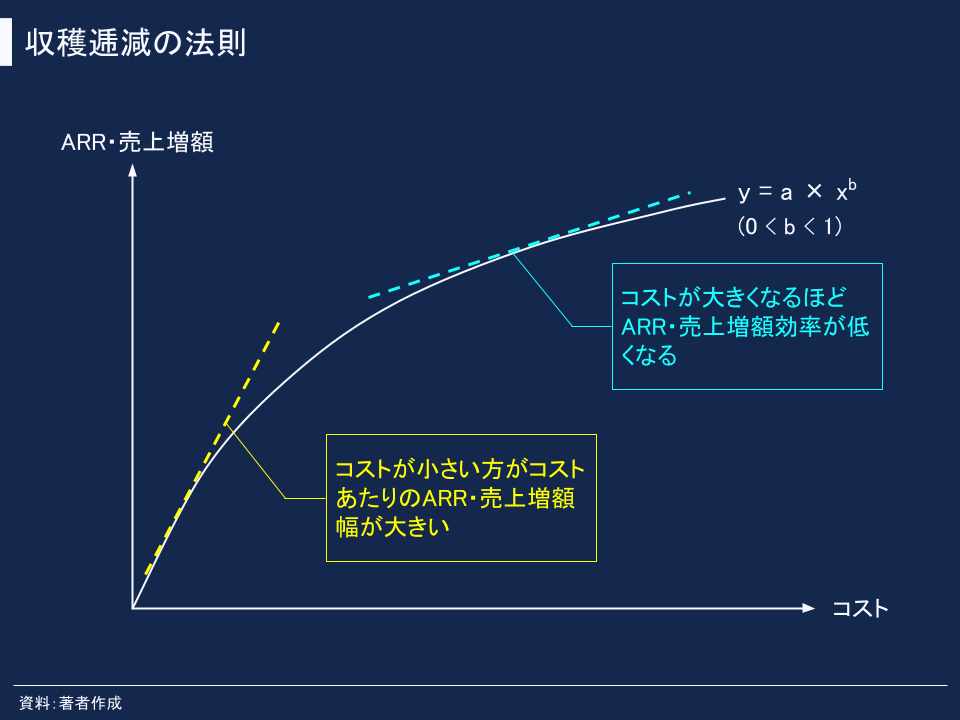

ここまで、売上やARR増額分とコストとの間に収穫逓減の法則が成り立つと仮定して話を進めてきた。

この法則が成り立つならば、下図の通り、各年度のコストは小さい方が、コストあたりの売上・ARR増額幅が大きく、コストが大きくなるほどパフォーマンスは悪くなる。

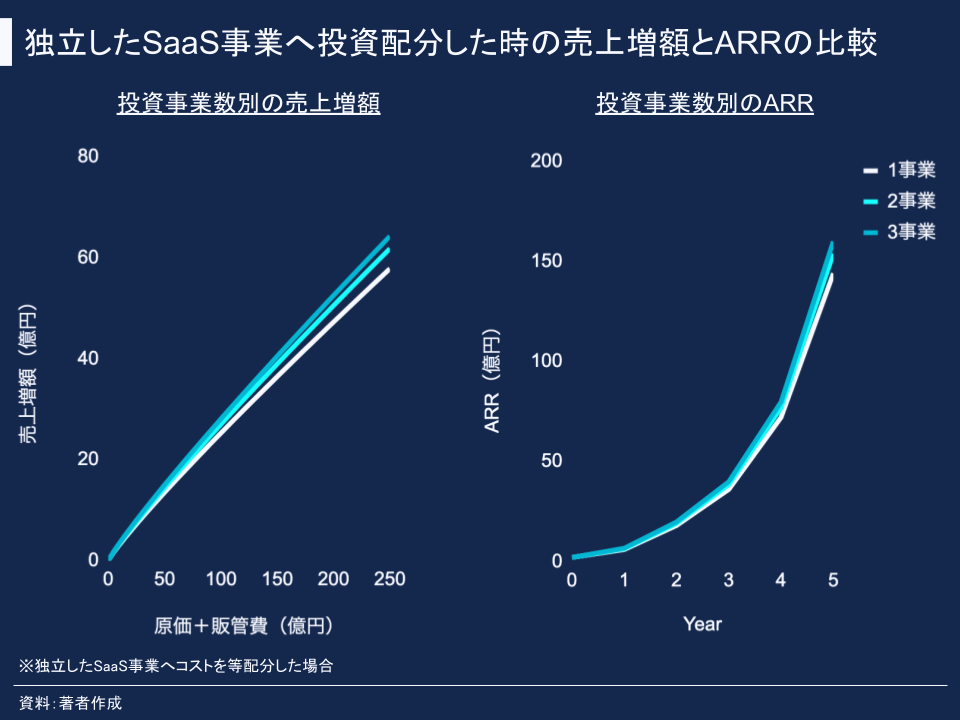

つまり、その年度にかける全体コストが一定ならば、1つのSaaS事業へ全額投資するよりも、複数のSaaS事業へ分配投資した方が、全体の費用対効果は良くなるはずだ。 具体的に、異なるSaaS事業(1〜3つ)へ投資配分することを考えてみよう。

具体的に、異なるSaaS事業(1〜3つ)へ投資配分することを考えてみよう。

2つの事業の場合は1/2ずつ、3つの事業の場合は1/3ずつ、コストを等配分すると、売上・ARR増額分(y)とコスト(x)との関係式は、それぞれ以下のようになる。

- 1つの事業:y = ax^b

- 2つの事業:y = a(x÷2)^b + a(x÷2)^b

- 3つの事業:y = a(x÷3)^b + a(x÷3)^b + a(x÷3)^b

これらのモデルを使って、①コストと売上増額との関係性、②T2D3に必要なコストを投じた場合のARRへの影響をグラフ化した。 コストと売上増額との関係性(左図)を見ると、同じコストをかけた場合、事業数が多くなるほど売上増額幅も大きくなった。例えば、1年間の原価+販管費が230億円の場合、売上増額幅は、1つの事業では54億円、2つの事業では57億円、3つの事業では60億円になると試算することができた。

コストと売上増額との関係性(左図)を見ると、同じコストをかけた場合、事業数が多くなるほど売上増額幅も大きくなった。例えば、1年間の原価+販管費が230億円の場合、売上増額幅は、1つの事業では54億円、2つの事業では57億円、3つの事業では60億円になると試算することができた。

また、T2D3実現に必要なコストをかけた場合(右図)、5年目のARRは、1つの事業では144億円、2つの事業では154億円、3つの事業では160億円となった。

上記のように、複数のSaaS事業へ投資した方が理論上、ROIは若干高まることがわかった。しかし、今回作成したモデルには、複数のSaaS事業を持つ企業(freee、マネーフォワード、プラスアルファコンサルティングなど)が既に含まれているため、これらの影響を考慮する必要があるのかもしれない。

また、複数事業へ投資配分することで、リソースが分散してしまい、事業それぞれのコストパフォーマンスが悪化するという可能性もある。

今後、大手企業などがSaaSビジネスへ参入し、SaaS事業を複数持つコングロマリット企業が生まれてきた時に検証してみると、新たな気づきが得られるかもしれない。

最後に

最後まで読んでいただき、ありがとうございます。

上場SaaS企業の決算データを用いて作成したモデルによって、T2D3やSmartHR社の成長率を再現するために必要なコストをシミュレーションしてみました。

また、おまけでは、収穫逓減法則の特徴を用いて、異なる(独立した)SaaS事業へ投資配分した場合のコストパフォーマンスを計算してみました。

SaaS企業の経営者・事業責任者が、事業計画を立てる時などに少しでもお役に立てると幸いです。ビジネス分析って面白いですね!

===

SaaSスタートアップのための事業計画ツール、projection-aiでは、今回のようなモデルを参考に簡単に事業計画を作成することができます。7日間のフリートライアルも活用いただけるため、ご関心のある方はぜひ、こちらよりオンラインデモを設定いただけますと幸いです。

関連記事

シード期のSaaSスタートアップにおけるカスタマーサクセスのポイント

SaaSマーケティング戦略の考え方とは?

projection-ai:blog に登録しませんか?

本ブログの記事やイベントのご案内、その他 projection-ai に関するご案内をさせていただきます。

登録することにより弊社プライバシーポリシーへ同意することとなります。