NEWスタートアップ向け CxO AIエージェントをリリースCxO AIエージェント公開

見てみる

データで見る国内SaaS企業のバリュエーション方法のシフト

目次

今回はビジネスアナリストのぽこしーさんから寄稿いただきました。TwitterやnoteでもSaaSや企業分析について発信されていらっしゃいます。

=========

‘21年末から上場SaaS企業の株価が大きく下落していることが話題になっている。One Capital Cloud Indexを見ても明らかだろう。

これは金利上昇によって、高い成長率を誇るSaaS企業に対して、特に大きなバリュエーションの補正がかかったためと言われている。

今回は、どのようにバリュエーションが変わったのか、上場SaaS企業のメトリクスとPSRとの関係性から調べた。また後半では、’22年1月現在、どのような企業セグメントのPSRが高い/低い傾向にあるのか示した。

※使用したデータの詳細は文末に記載

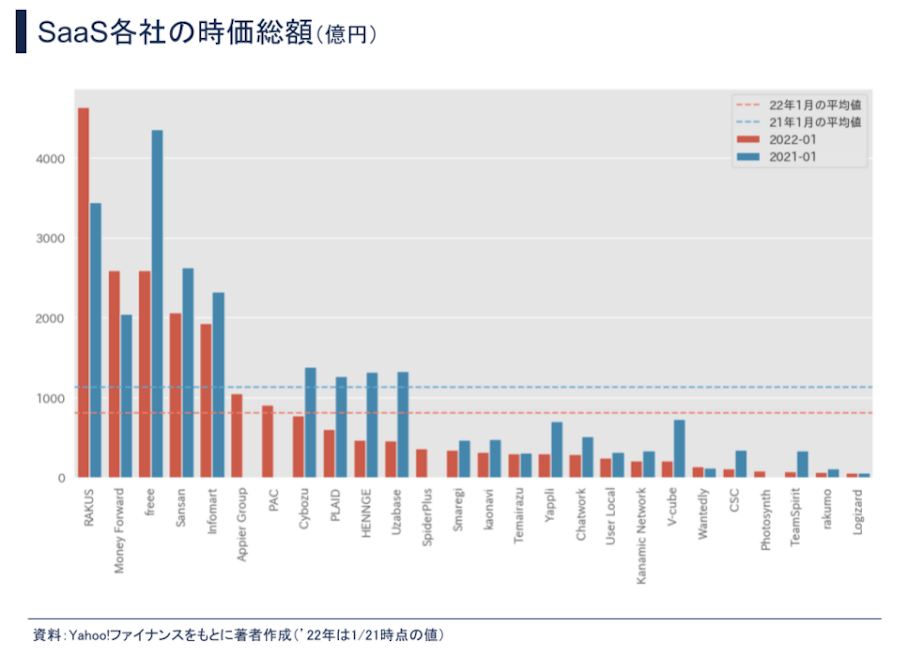

SaaS各社の時価総額の変化

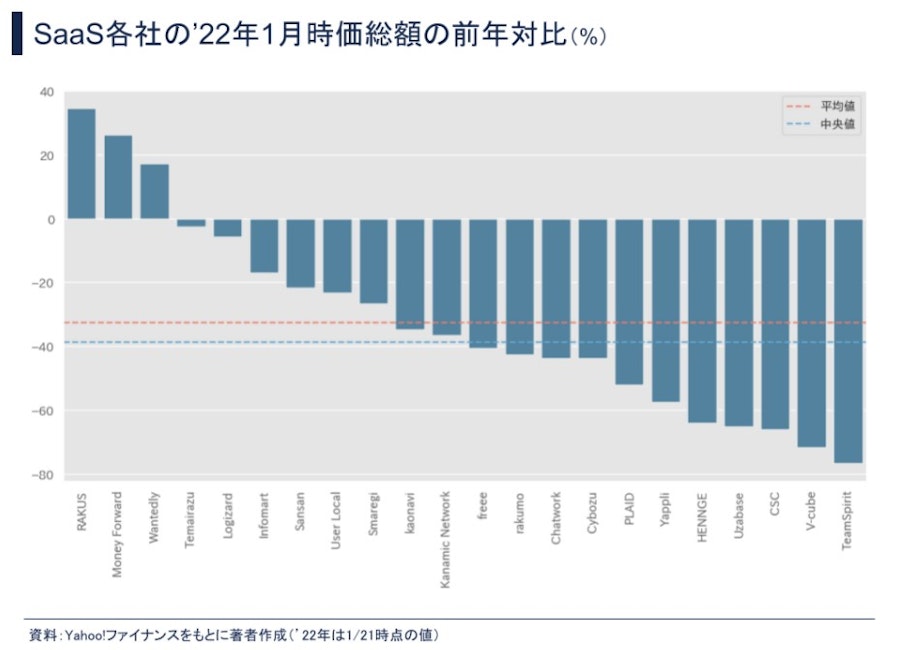

まず、SaaS各社の時価総額が’21年1月から1年で、どのくらい変化したのか比較した。

全体を見ると、ラクス、マネーフォワード、ウォンテッドリー以外の企業は減少しており、時価総額の平均値は’21年の1135億円から816億円となった(中央値は611億円から330億円へ減少)。

減少幅がもっとも大きいのはfreeeで、1年間で時価総額が1771億円減少している。

前年対比で見ると、時価総額減少率の平均値は-32.5%、中央値は-38.6%だった。

チームスピリット、ブイキューブ、サイバーセキュリティクラウド、ユーザベース、HENNGE、ヤプリ、プレイドについては、1年前の半分以下にまで減少していることが分かる。

SaaS各社のPSR変化

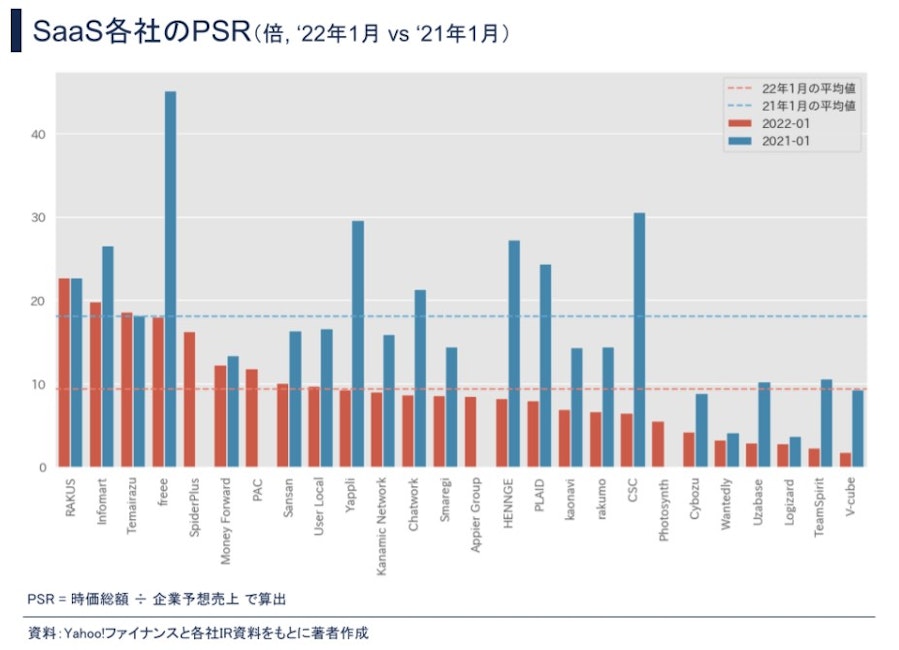

各社のPSRも大きく減少しており、’21年1月の全体平均値が18.1倍に対して、’22年1月は9.4倍とおよそ半減している(全体中央値は’21年16.2倍から’22年8.6倍へ減少)。

PSRの減少率が売上成長率を上回っているため、売上が増えても時価総額が減少していると見ることができる。

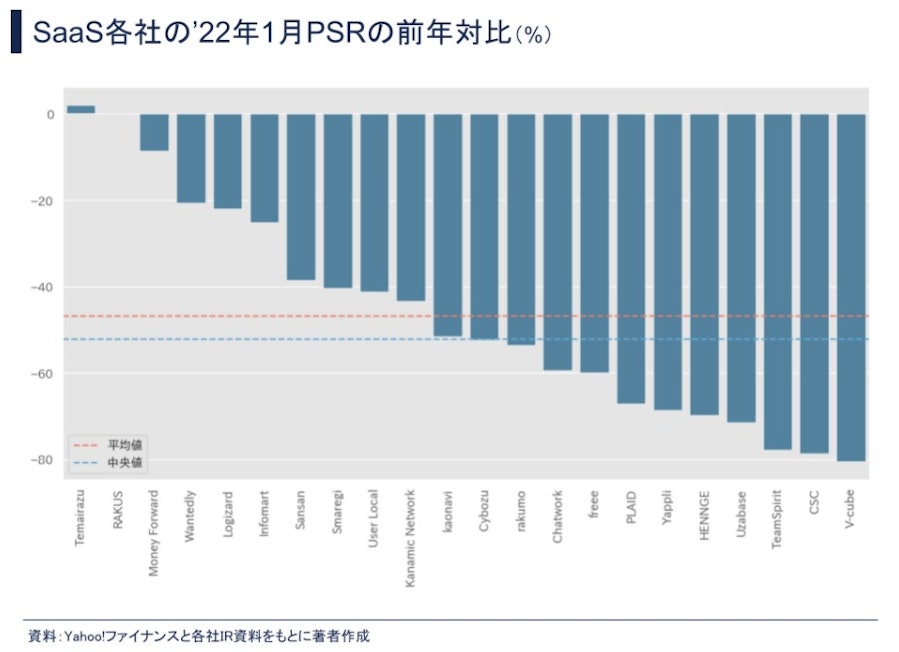

‘22年1月PSRの前年対比を示すと、全体平均値は-46.8%、全体中央値は-52.0%となっており、全体的に半減していることが分かる。

そんな中、手間いらずとラクスのPSRは下落していないが、高い利益率をベースとした40%ルール(売上成長率+営業利益率)の高さが下支えしてそうだ。

【手間いらず】営業利益率:71.1%、売上成長率:-2.4%、40%ルール:68.7%

【ラクス】営業利益率:25.3%、売上成長率:32.6%、40%ルール:57.9%

また、マネーフォワードの減少率も-8.7%と比較的小さいが、もともとPSRが低めに評価されている可能性があったことに加え、高い成長率(YoY +38.1%)と利益率改善および黒字化への目処を示せた(EBITDAマージンはFY20:-20.5%からFY21:-1.2%へ改善)ことが、評価されているのではないだろうか。

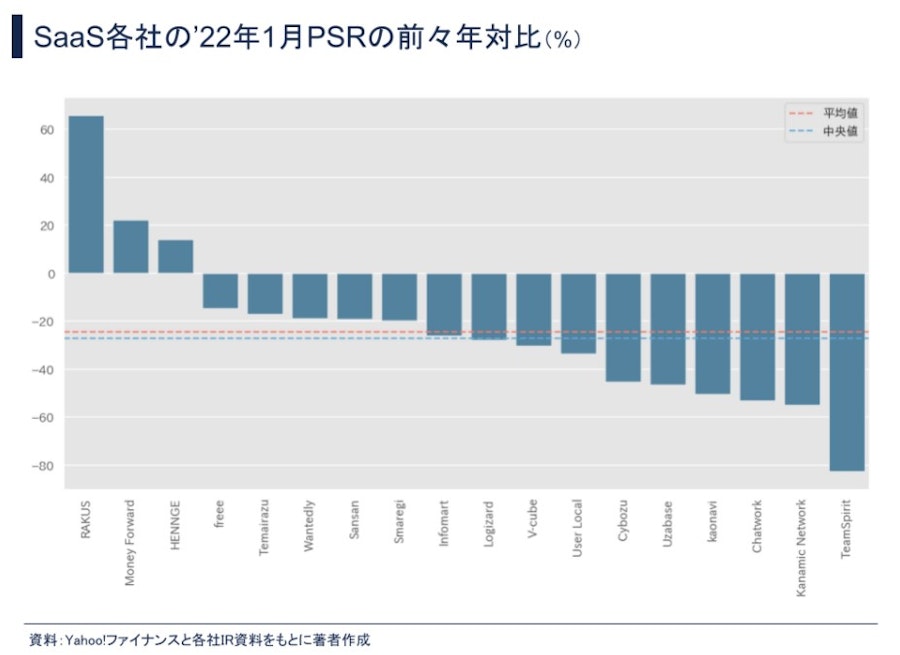

コロナ前とのPSR比較

‘22年1月とコロナ本格化前の’20年1月とのPSR変化率を見ると、対’21年と同様に全体的に減少傾向だが、減少率は対’21年と比較して小さくなっている(対’21年の減少率平均:-46.8% → 対’20年の減少率平均:-24.5%、対’21年の減少率中央値:-52.0% → 対’20年の減少率中央値:-27.1%)。

’20年3月頃から始まったSaaS企業のPSRに対するコロナの上昇効果が、’21年末頃に収束してきたと仮定すると、このPSR変化率が金利上昇による影響とも考えられるかもしれない。

これ以降は、実際、SaaS企業のバリュエーションがどのように変わっているのか、上場SaaS企業のメトリクスとPSRとの関係性から見ていく。

各メトリクスとPSRとの相関関係の変化

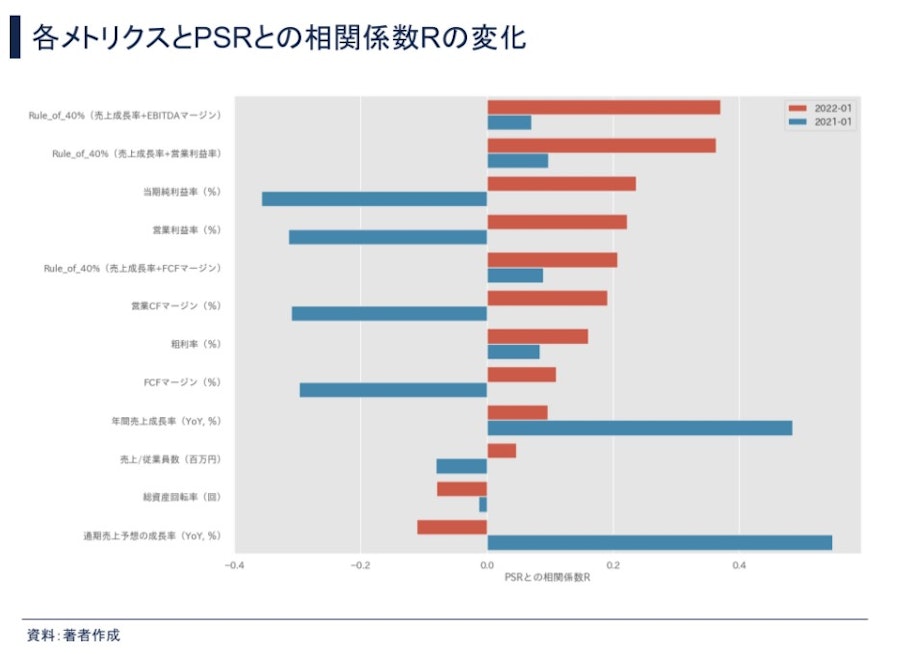

SaaSの各メトリクスと‘21年1月および’22年1月のPSRとの相関係数をまとめた。

以下の変化点に気づくだろう。

① 当期純利益率、営業利益率、営業CFマージンなどの利益率は’21年時点はPSRと負の相関だったのが、’22年は正の相関にシフトしている。

② ’21年時点は売上成長率とPSRとの相関が中〜高い正の相関があったが、’22年にはほとんど相関がなくなっている。

③ ‘22年は’21年に比べて40%ルールとPSRとの相関がやや強くなり、利益率のみよりも相関が高い。

①②について、’21年時点では利益率が低いほど、売上成長率が高いほど高いPSRがついていたことになる。つまり、利益率を犠牲にしても、より高成長企業の方が評価されていた傾向を示している。それが’22年には売上成長率がPSRに与える影響はほとんどなく、より利益率が重視されつつあると考えられる。

また、①〜③から、40%ルールとPSRとの相関があると言っても、利益率の低さを成長率でカバーできるというものではなく、高い利益率を前提としたうえで、さらに売上成長率も高ければ、より高いプレミアムがつきやすいと解釈できるのではないだろうか。

ただし、利益率も40%ルールも相関係数は0.2〜0.4程度であり、PSRとの相関が十分強いほどではなく、バリュエーションがシフトしつつあると捉えた方が良いかもしれない。

成長率・利益率・40%ルールとPSRとの関係性

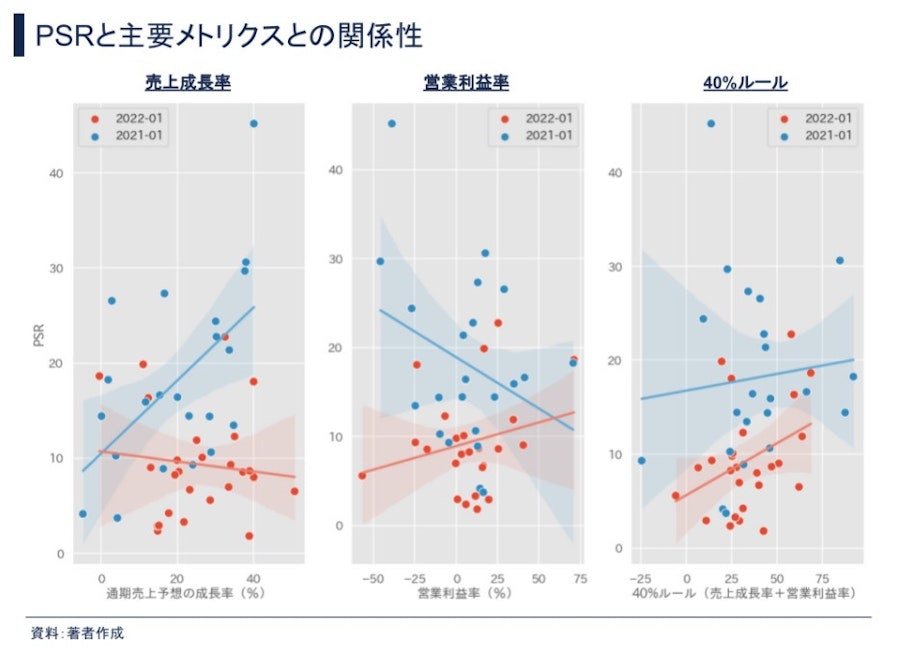

PSRと成長率、営業利益率、40%ルールを年別にそれぞれプロットすると上図のようになる(1つの点が1つのSaaS企業を表している)。

この図からも売上成長率とPSRの関係は、’21年だと右肩上がり(正の相関)に見えるが、’22年は相関がなくなっていることが分かる。

また、40%ルールについて、’21年には相関がないように見えるが、’22年は右肩上がりで線上に点が集まってきているように見える。

40%ルールとPSRとの関係性

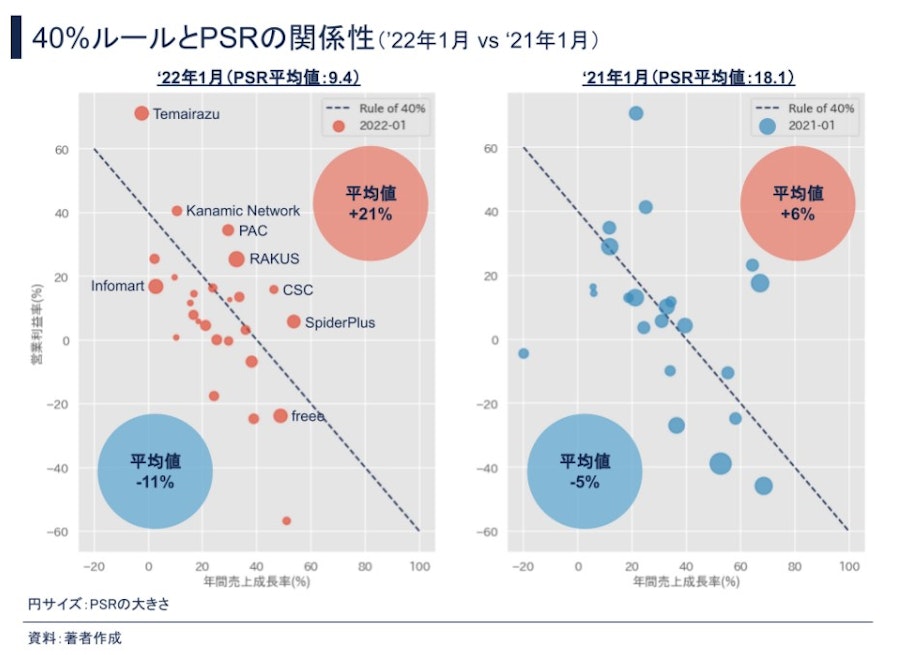

横軸に売上成長率、縦軸に営業利益率を取り、年別にプロットした。円のサイズはPSRを表し、破線は40%ルールを表す。

‘21年(右図)は破線よりも右上側、つまり40%ルールを超える企業のPSR平均値は全体平均値より+6%高いだけだが、’22年(左図)は全体平均よりも+21%高くなっている。また、’21年は40%ルールを下回る(左下側)企業のPSR平均値は全体平均値の-5%だが、’22年は-11%となっている。

直近の傾向として、’21年よりも40%ルールを超えている企業と超えてない企業とのPSR格差が大きくなっていることが分かる。

PSRの高いセグメント・低いセグメント

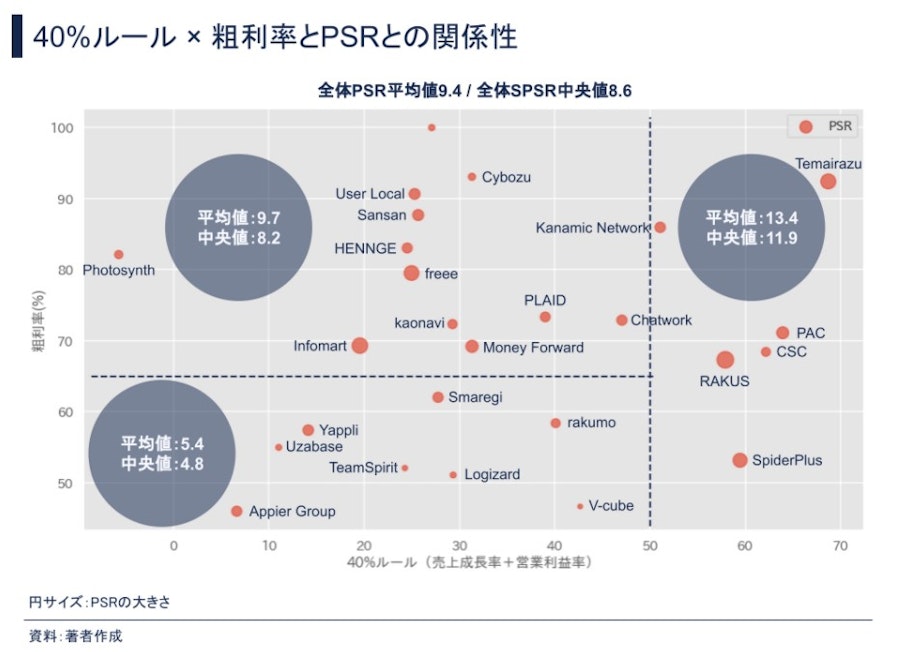

決定木の手法を用いてPSRの高いセグメントと低いセグメントの探索を行ったところ、上図の通り、横軸に40%ルール、縦軸に粗利率を取った時にPSRの大小が比較的きれいに分かれるセグメントがあった。

一つ目のセグメントは売上成長率+営業利益率が50%を超えるセグメントで、6社が属している。つまり、50%ルールを満たすセグメントで、PSR平均値が13.4倍、中央値が11.9倍と全体平均値(9.4倍)および中央値(8.6倍)よりも高くなっている。

二つ目のセグメントは売上成長率+営業利益率が50%未満だが、粗利率が65%を超えるセグメントで、12社が属する。このセグメントのPSR平均値は9.7倍、中央値は8.2倍で、全体と比べても平均的なPSRだった。

最後に、三つ目のセグメントは売上成長率+営業利益率が50%未満かつ、粗利率が65%未満のセグメントで8社が属する。このセグメントのPSR平均値は5.4倍、中央値は4.8倍で、全体よりも低いPSRのセグメントだった。

この結果は、直近のSaaS市場において高いPSRを維持するには、①40%ルール水準よりも高い水準が必要であり、②少なくとも粗利率は65〜70%以上の水準が求められている、と考えられる。

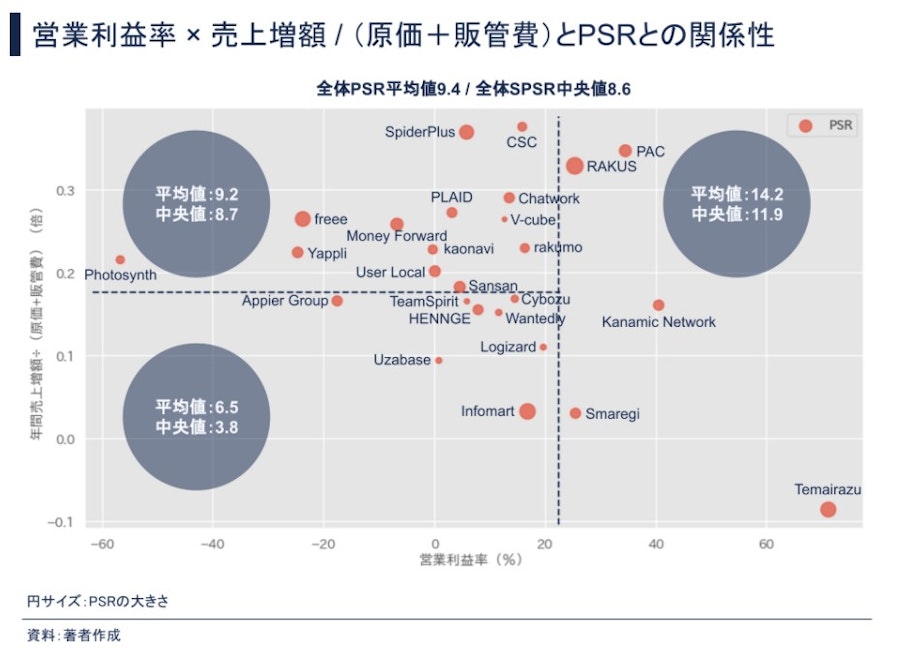

最後に、横軸に営業利益率、縦軸にコストパフォーマンス(売上増額 ÷ (原価+販管費))を取った切り口も示したい。

営業利益率が22%を超えているセグメントのPSR平均は全体平均よりも高くなっている。また、営業利益率が22%未満かつコストパフォーマンスが0.18(例えば、原価+販管費に年間100億円使った場合、売上のnet増分が18億円)を下回ったセグメントのPSR平均は全体平均よりも小さくなっている。

これらのセグメントとPSRとの関係性からも、効率性の重要性がSaaS企業のバリュエーションにおいてより増していることを示唆している。

ただし、営業利益率とコストパフォーマンスの境界線上に企業がやや密集しているようにも見えるため、一つの目安ではあるかもしれないが、明確な閾値であるとは言い切れない。今後の市場動向によって、これらの閾値がより明確になるのか、ウォッチしてみるのも面白そうだ。

使用したデータ

今回の調査に使用したデータは、note「【無料・最新】SaaS企業の決算・KPIデータ | 業界研究レポート」から無料でダウンロード可能なSaaS企業データ(2022年1月21日までに開示されているもの)を使用した。

決算データは当月時点で開示されている最新年度末時点のものを使用した(例えば、Yappliの場合は’22年1月21日時点のPSRとFY20Q4時点の決算データをセットで使用)。

ただし、以下の企業は全事業に占めるSaaS事業の売上比率が比較的小さかったり、外れ値となるため対象外とした。

・AI inside

・弁護士ドットコム

・フィードフォース

・リンク&モチベーション

・メドレー

・ネオジャパン

・オロ

・セーフィー

・エス・エム・エス

・スターティアHD

・ビジョナル

最後に

最後まで読んでいただき、ありがとうございます。

上場SaaS企業のメトリクスとPSRとの関係性の変化から、どのようにバリュエーションが変わってきたのか調べてみました。また、後半ではPSRの高い/低いセグメントを分けるメトリクスと閾値を探索してみました。

ビジネス分析って面白いですね!

=========

今回は国内SaaS企業のバリュエーション方法がどのように変わったのか、データを元に分析して頂きましたが、SaaS特化型データベース「projection-ai:db」を活用することでSaaS企業の最新のデータを確認することが出来、SaaS企業の変化をいち早く知ることが出来ます。

ぜひ一度「projection-ai:db」をお試しください。

関連記事

projection-ai:blog に登録しませんか?

本ブログの記事やイベントのご案内、その他 projection-ai に関するご案内をさせていただきます。

登録することにより弊社プライバシーポリシーへ同意することとなります。

.png&w=3840&q=75)